Các Loại Thuế Ở Nhật Bản

Khi sinh sống và học tập tại Nhật Bản, việc hiểu rõ các loại thuế là yếu tố quan trọng để bạn tuân thủ pháp luật và quản lý tài chính cá nhân hiệu quả. Cùng EI Group tìm hiểu về các loại thuế ở Nhật bản mà du học sinh có thể bắt buộc phải nộp trong bài viết sau.

Khi sinh sống và học tập tại Nhật Bản, việc hiểu rõ các loại thuế là yếu tố quan trọng để bạn tuân thủ pháp luật và quản lý tài chính cá nhân hiệu quả. Cùng EI Group tìm hiểu về các loại thuế ở Nhật bản mà du học sinh có thể bắt buộc phải nộp trong bài viết sau.

Thuế nhà và thuế thu nhập ở Canada

Có thể nói Canada là một trong các nước có hệ thống thuế khá nghiêm khắc và rõ ràng. Các loại thuế ở Canada cũng khá đa dạng. Chỉ cần được xác nhận là “cư dân hợp pháp ở Canada” đồng nghĩa bạn sẽ phải chịu trách nhiệm đóng thuế cho quốc gia này.

Khi mua nhà ở Canada bạn sẽ phải thanh toán thêm thuế chuyển nhượng đất. Thuế có mức dao động từ 1-2% tổng chi phí bỏ ra mua nhà, phí này cũng thay đổi theo từng vùng bang.

Chưa kể đến, vì là người nước ngoài đến Canada mua nhà nên sẽ phải chi trả thêm thuế mua nhà với người nước ngoài khoảng 20% (ở Vancouver).Hoặc thuế đầu tư không cư trú khoảng 15% (ở Ontario).

Thuế thu nhập cá nhân là loại thuế chính trong các loại thuế ở Canada. Điều kiện để bạn phải chi trả loại thuế này là: có việc làm, sở hữu một cơ sở kinh doanh hoặc một doanh nghiệp và có thu nhập từ các nguồn khác như đầu tư.

Trong 3 trường hợp kể trên, chỉ có trường hợp đầu tiên là doanh nghiệp sẽ đại diện cho bạn nộp thuế cho CRA. Hai trường hợp còn lại sẽ phải tự túc khai và nộp thuế.

Các loại thuế ở Nhật Bản – Thuế tiêu dùng

Thuế tiêu dùng, còn gọi là thuế VAT (Value Added Tax), là một trong những loại thuế phổ biến trong hệ thống thuế ở Nhật Bản. Đây là loại thuế gián thu được áp dụng trên hầu hết các loại hàng hóa và dịch vụ lưu thông trên thị trường. Hiện tại, mức thuế tiêu dùng tiêu chuẩn ở Nhật Bản là 10%, với một số mặt hàng thiết yếu như thực phẩm tươi sống và đồ uống không cồn chỉ chịu mức thuế 8%.

Điểm đặc biệt của thuế tiêu dùng là người tiêu dùng sẽ trả thuế gián tiếp thông qua giá bán hàng hóa và dịch vụ, vì số tiền này đã được tính vào giá bán cuối cùng. Điều này có nghĩa là dù không phải kê khai hay nộp thuế trực tiếp, bạn vẫn đang đóng góp vào thu ngân sách quốc gia thông qua các giao dịch hàng ngày.

Đối với du học sinh, thuế tiêu dùng tác động trực tiếp đến chi phí sinh hoạt. Từ việc mua thực phẩm, đồ dùng học tập, quần áo đến sử dụng các dịch vụ như giao thông công cộng, y tế hoặc giải trí, tất cả đều bao gồm thuế tiêu dùng. Do đó, để quản lý tài chính hiệu quả, bạn cần chú ý đến mức thuế này khi lập ngân sách chi tiêu.

Hy vọng những thông tin trên đây đã giúp bạn hiểu rõ về các loại thuế ở Nhật Bản trước khi bắt đầu hành trình chinh phục ước mơ du học tại xứ sở hoa anh đào. Truy cập ngay EI Group nếu bạn đang có nhu cầu tư vấn lộ trình du học Nhật Bản nhé!

EI GROUP “Lựa chọn đầu tiên cho một cuộc sống mới”

Xem thêm các chương trình du học do Tập đoàn EI Group tổ chức:

Cùng theo dõi Tập đoàn EI Group trên các nền tảng:

Các loại thuế ở Canada được quy định rất rõ ràng và chặt chẽ. Đối với những người có ý định định cư tại đây cần tìm hiểu thật kỹ và tuân thủ nghiêm ngặt khi đến sống tại đất nước này.

CRA – Cơ quan thuế Canada sẽ chịu trách nhiệm quản lý hệ thống thuế. Các loại thuế ở Canada hiện nay gồm có 2 loại thuế chính là Thuế thu nhập và Thuế giá trị gia tăng.

Bạn sẽ phải trả thuế giá trị gia tăng khi sử dụng dịch vụ và mua sắm hàng hóa ở đất nước này. Ở các tỉnh bang khác nhau, mức thuế người tiêu dùng phải chi trả sẽ khác nhau. Thông thường thuế này sẽ chi trả trực tiếp khi thanh toán hóa đơn tại quầy.

Riêng đối với thuế thu nhập cá nhân ở Canada, bất cứ ai đến và sinh sống ở đây đều phải chi trả. Người dân sẽ tự kê khai và nộp thuế trên hệ thống.

Chính sách về các loại thuế hiện nay ở Canada có gì hấp dẫn

Có thể bạn không biết, một trong các chính sách thuế hấp dẫn hiện nay ở Canada đó là các khoản tiền tiết kiệm sẽ được miễn thuế. Để hưởng ưu đãi này bạn gửi tiền tiết kiệm trong tài khoản tiết kiệm miễn phí thuế (viết tắt là TFSA). Cách thứ 2 là đầu tư vào một kế hoạch tiết kiệm hưu trí (viết tắt là RRSP) – một cách tiết kiệm hưu trí.

Các loại thuế cơ bản ở mỹ bạn nên biết

Thuế thu nhập, thuế lương bổng, thuế tiêu thụ… là những loại thuế cơ bản mà Sở Thuế Liên Bang (được quản lý bởi Bộ Tài Chính) ban hành đối với thường trú nhân và công dân Hoa Kỳ.

Là thuế khi mua hàng tại Mỹ. Thuế này thì tùy theo bang và tùy theo mặt hàng nhưng nó thường dao động ở mức từ 7-9% . Tuy nhiên cũng có những mặt hàng được miễn thuế. Và một lưu ý là khi mua hàng ở Mỹ các bạn cần lưu ý giá tiền niêm yết của mỗi món hàng tại Mỹ chưa bao gồm thuế tiêu dùng VAT.

Thuế Bất Động Sản (Property Taxes ):

Là thuế đánh vào tài sản cụ thể là nhà và đất ở mức 2-5%/năm, tùy bang và tùy khu vực, tương đối cao so với đề xuất 0,3-0,4% của Việt Nam. Tuy nhiên, lãi suất cho vay mua bất động sản ở Mỹ chỉ khoảng 3-5%/năm, trong khi Việt Nam lãi suất cho vay cá nhân mua nhà ở mức phổ biến 10-12%/năm. Nên tính ra cũng không cao tại Mỹ.

Thuế thu nhập cá nhân (Personal Income Tax - PIT):

Thuế thu nhập ở Mỹ được áp đặt bởi liên bang, hầu hết các tiểu bang và nhiều chính quyền địa phương. Thuế thu nhập được xác định bằng cách áp dụng thuế suất, có thể tăng khi thu nhập tăng và ngược lại, thu nhập chịu thuế là tổng thu nhập trừ các khoản khấu trừ. Cụ thể, đối với người có thu nhập thấp thì thuế đóng là 0%, người có mức thu nhập trung bình thì thuế đóng từ 15-20% và người có thu nhập cao thì thuế đóng từ 40-50%. Điểm khác biệt trong việc thu thuế thu nhập cá nhân ở Mỹ là họ sẽ tính số phí phải nộp từ khoản tiền thù lao thực . Thuế này bao gồm 2 loại thuế là:

- Thuế liên bang (Federal income taxes): Áp dụng cho tất cả các bang ở Mỹ

- Thuế tiểu bang (State income taxes): Được đánh trên hầu hết các bang tại Mỹ, hiện nay chỉ có 7 bang không có thuế thu nhập tiểu bang như: Alaska, Texas, Florida, Washington, Nevada, Wyoming, Miền Nam nước Mỹ.

Đa phần chính quyền tiểu bang và chính quyền khu vực (Thành phố) quản lý Thuế tiêu thụ và tiền thuế được quy định căn cứ trên giá bán sản phẩm hoặc dịch vụ. Thuế suất khác nhau tùy theo từng khu vực nhưng thông thường quy định từ 0% đến 16% giá trị bán hàng.Loại thuế này được người bán hàng thu cùng với giá cả tương ứng khi giao dịch sản phẩm/dịch vụ, và người bán hàng phải nộp Thuế tiêu thụ thu được như vậy trong thời hạn do chính quyền quy định.

Đây là loại thuế mà tất cả chính quyền liên bang và chính quyền tiểu bang thu. Thuế lương bổng do chính quyền liên bang thu có thể chia làm 3 loại: FICA (The Federal, Insurance Contribution Act); FIT (Federal Income Tax); FUI (Federal Unemployment Insurance).

Thuế quà tặng – Gift TaxĐây là loại thuế mà người tặng quà (donor) có trách nhiệm phải nộp. Trường hợp người đã tặng quà có giá trị cao hoặc nhận lại số tiền ít hơn số tiền đã tặng người khác thì Đối tượng của thuế quà tặng là người có quyền công dân Hoa Kỳ/ người định cư tại Hoa Kỳ và là người không cư trú nhưng có tài sản quà tặng trong lãnh thổ Hoa Kỳ.Người có quyền công dân Hoa Kỳ/ người định cư tại Hoa Kỳ có nghĩa vụ nộp thuế đối với tất cả tài sản tặng trên toàn thế giới. Riêng với người không cư trú tại Hoa Kỳ – nếu đã tặng tài sản trong lãnh thổ Hoa Kỳ – thì phải sử dụng mẫu 709 để báo cáo và nộp thuế.

Loại thuế này được tính trên tất cả tài sản trên toàn thế giới của công dân Hoa Kỳ, thường trú nhân hay người cư trú tại Hoa Kỳ đã mất. Người thừa kế phải tiến hành kê khai thuế tài sản thừa kế theo mẫu 706 trong vòng 9 tháng kể từ khi người để lại tài sản thừa kế qua đời.Tài sản thừa kế bao gồm tiền mặt, chứng khoán, bất động sản, bảo hiểm, tín thác, lãi từ kinh doanh và các tài sản khác. Tổng của tất cả tài sản thừa kế sau khi khấu trừ các khoản như thế chấp, nợ, chi phí quản lý bất động sản, chi phí ma chay, tài sản chia cho vợ/chồng của người quá cố khoản từ thiện (nếu có) và khoản miễn thuế trọn đời tài sản (Lifetime Exclusion) còn có thể sử dụng, phần còn lại sẽ chịu thuế suất là 40%.

Thuế thu nhập từ đầu tư vốn – Capital Gains

Đây là loại thuế phát sinh do chuyển nhượng tất cả tài sản vốn (Capital Asset) mà cá nhân đang sở hữu. Tài sản này bao gồm tài sản đầu tư, bất động sản, tài sản, tài sản trong kinh doanh. Người nộp thuế thu nhập từ đầu tư vốn được phân thành 3 loại: người có quyền công dân Hoa Kỳ; Người định cư tại Hoa Kỳ; Người cư trú theo luật thuế. Tất cả đều có nghĩa vụ nộp thuế đối với tất cả các thu nhập từ đầu tư vốn trên toàn thế giới.Người không cư trú tại Hoa kỳ không phụ thuộc ba đối tượng trên đây có nghĩa vụ nộp thuế chỉ với thu nhập từ đầu tư vốn về quyền lợi đối tài sản hoặc bất động sản trong lãnh thổ Hoa Kỳ.

Thuế tài sản là thuế do chính phủ khu vực (Hạt) thu áp dụng thuế suất từ 0,28% đến 2,9% tùy giá trị thị trường của tài sản mà công ty hay cá nhân đó đang sở hữu. Thuế tài sản khác nhau tùy theo từng Hạt nhưng thường áp dụng thuế suất căn cứ và giá giám định tài sản để quyếtđịnh tiền phải đóng.

Loại thuế này được áp dụng khi hàng hóa hoặc dịch vụ được nhập khẩu vào khu vực khác. Thuế suất hải quan có sự khác nhau tùy nơi xuất phát và loại hàng hóa được nhập khẩu, thông thường là 0 – 20%. Việc nộp thuế hải quan phải được hoàn thành khi kết thúc việc nhập khẩu hàng hóa hay dịch vụ.

Trên đây là các loại thuế phổ biến và hiện hành tại Mỹ, hy vọng sẽ giúp các bạn hiểu hơn về các loại thuế Mỹ để chuẩn bị cho định cư Mỹ hoặc mua BDS Mỹ.

ĐỂ ĐƯỢC TƯ VẤN MIỄN PHÍ VUI LÒNG LIÊN HỆ

Hotline: 0933 766 177 Ms. Liến ( zalo/viber)

Email: [email protected]

Nước Mỹ là một trong những quốc gia mà người dân phải đóng thuế cao nhất thế giới. Nhưng cách đánh thuế của họ rất hợp lý, vì họ dựa trên hai tiêu chí: Chi tiêu và thu nhập. Trước khi định cư Mỹ, EU Immi sẽ bật mí về các loại thuế tại Mỹ cơ bản bạn cần nắm rõ để giúp bạn có cái nhìn tổng quan hơn về việc đóng thuế:

Sở thuế vụ Mỹ (Internal Revenue Service – IRS) đã thông qua đạo luật Cắt giảm thuế và Việc làm vào cuối năm 2017, ban hành một số cải cách đối với mã số thuế Mỹ – bao gồm việc giảm khung thu nhập cho hầu hết các cá nhân.

IRS điều chỉnh mức thuế sau lạm phát mỗi năm – và những thay đổi này sẽ được áp dụng cho các tờ khai thuế sẽ nộp trong năm 2020 (tức là mùa thuế 2019). Theo trang FOX Business đã đưa tin từ trước, phương pháp mới này được IRS dùng để tính bù lạm phát – theo điều luật cải cách thuế – sẽ thực sự tăng thuế phải đóng và doanh thu của chính phủ, khi so sánh với với biện pháp đã sử dụng trước đây.

Khoản khấu trừ tiêu chuẩn đối với các cặp vợ/chồng tăng lên $24.400; đối với các cá nhân tăng lên $12.200, tăng tương ứng $400 và $200

Đối với các cá nhân, số tiền được miễn thuế đối với năm 2019 là $71,700 và dừng lại tại mức $510.300

Đối với các cặp vợ/chồng, số tiền được miễn là $111.700 và dừng lại tại mức $1.020.600

Đối với người nộp thuế khai thuế chung với ít nhất 3 trẻ em trong mùa thuế năm 2019 thì EITC tăng lên $6.557.

Đa phần chính quyền tiểu bang và chính quyền khu vực (Thành phố) quản lý Thuế tiêu thụ và tiền thuế được quy định căn cứ trên giá bán sản phẩm hoặc dịch vụ. Thuế suất khác nhau tùy theo từng khu vực nhưng thông thường quy định từ 0% đến 16% giá trị bán hàng.

Loại thuế này được người bán hàng thu cùng với giá cả tương ứng khi giao dịch sản phẩm/dịch vụ, và người bán hàng phải nộp Thuế tiêu thụ thu được như vậy trong thời hạn do chính quyền quy định.

Đây là loại thuế mà tất cả chính quyền liên bang và chính quyền tiểu bang thu. Thuế lương bổng do chính quyền liên bang thu có thể chia làm 3 loại: FICA (The Federal, Insurance Contribution Act); FIT (Federal Income Tax); FUI (Federal Unemployment Insurance).

Đây là loại thuế mà người tặng quà (donor) có trách nhiệm phải nộp. Trường hợp người đã tặng quà có giá trị cao hoặc nhận lại số tiền ít hơn số tiền đã tặng người khác thì đối tượng của thuế quà tặng là người có quyền công dân Hoa Kỳ/ người định cư tại Hoa Kỳ và là người không cư trú nhưng có tài sản quà tặng trong lãnh thổ Hoa Kỳ.

Người có quyền công dân Hoa Kỳ/ người định cư tại Hoa Kỳ có nghĩa vụ nộp thuế đối với tất cả tài sản tặng trên toàn thế giới. Riêng với người không cư trú tại Hoa Kỳ – nếu đã tặng tài sản trong lãnh thổ Hoa Kỳ – thì phải sử dụng mẫu 709 để báo cáo và nộp thuế.

Loại thuế này được tính trên tất cả tài sản trên toàn thế giới của công dân Hoa Kỳ, thường trú nhân hay người cư trú tại Hoa Kỳ đã mất. Người thừa kế phải tiến hành kê khai thuế tài sản thừa kế theo mẫu 706 trong vòng 9 tháng kể từ khi người để lại tài sản thừa kế qua đời.

Tài sản thừa kế bao gồm tiền mặt, chứng khoán, bất động sản, bảo hiểm, tín thác, lãi từ kinh doanh và các tài sản khác. Tổng của tất cả tài sản thừa kế sau khi khấu trừ các khoản như thế chấp, nợ, chi phí quản lý bất động sản, chi phí ma chay, tài sản chia cho vợ/chồng của người quá cố khoản từ thiện (nếu có) và khoản miễn thuế trọn đời tài sản (Lifetime Exclusion) còn có thể sử dụng, phần còn lại sẽ chịu thuế suất là 40%.

Đây là loại thuế phát sinh do chuyển nhượng tất cả tài sản vốn (Capital Asset) mà cá nhân đang sở hữu. Tài sản này bao gồm tài sản đầu tư, bất động sản, tài sản, tài sản trong kinh doanh. Người nộp thuế thu nhập từ đầu tư vốn được phân thành 3 loại: người có quyền công dân Hoa Kỳ; Người định cư tại Hoa Kỳ; Người cư trú theo luật thuế. Tất cả đều có nghĩa vụ nộp thuế đối với tất cả các thu nhập từ đầu tư vốn trên toàn thế giới.

Người không cư trú tại Hoa kỳ không phụ thuộc ba đối tượng trên đây có nghĩa vụ nộp thuế chỉ với thu nhập từ đầu tư vốn về quyền lợi đối tài sản hoặc bất động sản trong lãnh thổ Hoa Kỳ.

Thuế tài sản là thuế do chính phủ khu vực (Hạt) thu áp dụng thuế suất từ 0,28% đến 2,9% tùy giá trị thị trường của tài sản mà công ty hay cá nhân đó đang sở hữu. Thuế tài sản khác nhau tùy theo từng Hạt nhưng thường áp dụng thuế suất căn cứ và giá giám định tài sản để quyếtđịnh tiền phải đóng.

Loại thuế này được áp dụng khi hàng hóa hoặc dịch vụ được nhập khẩu vào khu vực khác. Thuế suất hải quan có sự khác nhau tùy nơi xuất phát và loại hàng hóa được nhập khẩu, thông thường là 0 – 20%. Việc nộp thuế hải quan phải được hoàn thành khi kết thúc việc nhập khẩu hàng hóa hay dịch vụ.

Hàng năm người dân Mỹ sẽ đi khai thuế (khai thuế là một hình thức cơ bản tính toán lại trong năm đó). Tổng thu nhập – chi tiêu = thu nhập cuối cùng. Tổng thu nhập là lương hàng năm chúng ta có và các khoảng thu nhập khác như: Trúng số, đánh bài thắng với số tiền lớn…

Chi tiêu là bao gồm các khoản thuế đã đóng trong tiền lương hàng tháng như thuế liên bang, thuế tiểu bang, an ninh xã hội và thuế phúc lợi. Ngoài các khoản thuế đó thì chi tiêu cũng được tính bao gồm các loại thuế nhà, xe, tiền lãi ngân hàng… Và tất cả đều phải có giấy tờ hợp lệ.

Sau khi có thu nhập cuối cùng thì người dân dựa trên bảng thuế của chính phủ để biết phải chịu mức thuế bao nhiêu phần trăm. Tiền thuế cũng được tính như sau: Số thuế đã đóng trong tiền lương – tiền thuế của thu nhập cuối cùng = Tiền nhận lại hoặc phải đóng cho chính phủ.

Hiểu về cách đóng thuế cũng như các điều khoản được bổ sung thêm giúp chi tiêu của bạn hợp lý hơn khi sống ở Mỹ.

Việc tìm hiểu và nắm rõ các loại thuế phải đóng ở Nhật là vô cùng cần thiết, nếu như bạn có ý định hoặc đang chuẩn bị đến học tập ở xứ sở hoa anh đào. Ở Nhật Bản, có khá nhiều các khoản thuế bắt buộc, dù cho bạn có là người nước ngoài nhưng khi sinh sống ở Nhật thì cũng phải thực hiện nghĩa vụ đóng thuế.

Vậy các khoản thuế phải đóng ở Nhật là gì và cách tính tiền đóng thuế như thế nào? Hãy cùng KAHA giải đáp những thắc mắc của bạn qua bài viết này nhé!

Thông thường, các loại thuế du học sinh Nhật phải đóng có 2 loại cơ bản chính là thuế thị dân và thuế thu nhập.

Thuế thị dân (市民税) hay còn gọi là Thuế cư trú (住民税) là khoản thuế mà bất cứ ai khi sinh sống ở Nhật có mức thu nhập vượt mức quy định 1 triệu Yên 1 năm phải đóng cho cơ quan thuế của địa phương. Điều này nhằm góp phần duy trì các dịch vụ phúc lợi xã hội tại địa phương đó; chẳng hạn như các dịch vụ thu gom rác thải, giáo dục, phòng cháy chữa cháy…

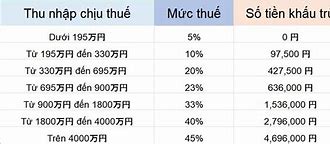

Thuế thu nhập cá nhân Nhật Bản (所得税) là loại thuế dành cho tất cả những người có thu nhập trên 87,500 Yên/tháng hoặc 1,030,000 Yên/năm.